こんにちは。テゲレッド(@tegered1)です。

不動産投資をするとき、投資家の皆さんは何を基準に「買う、買わない」を決めておりますでしょうか。

そもそも不動産投資を行うにあたり、不動産投資=危険、営業マンに嵌められる、騙される、怖いetc…と思っている人も多いでしょう。

不動産投資に対する一般的なイメージが、昨年のかぼちゃの馬車やTATERU事件に端を発した業界の不健全さに引っ張られていないとは言えません。

不動産投資自体が”まがい物”のように扱われるのは、同じ業界に従事している私からすると哀しいことでもあります。

今回のブログでは、

- 既に不動産投資をしているが投資基準が決めきれていない人

- これからチャレンジしてみようという人

向けに、私が不動産をご紹介するうえで大事にしている安全指標の一つ「DCR」について説明したいと思います。

最後にキャッシュフロー表及びDCR値が簡単に求められるスプレッドシートを公開してあります。ぜひ利用してみてください。

DCRとは

DCRってナニ。

という方も多いと思います。

DCR=Debt Capacity Ratioというもので不動産投資においては、

DCR=NOI÷ローン返済額(年間負債支払額)

で求めることができます。

私は不動産情報をパッと見た瞬間に、構造、築年数、場所、価格(利回り)を見たら身体の感覚でDCRイメージが沸いてきます(笑)もちろん正確な数値は計算しますが。

DCR値を割り出すためにはローン返済額とNOIを調べる必要があります。

ローン返済額は、書いて字のごとくですが、

NOI(Net Operating Income)とは、家賃収入から経営上の必要経費(空室損、PMBMの管理費、固都税、水光熱費)を引いた手残りを指します。

このDCR値が1.3以上で観察対象、1.4以上で投資対象圏内かなぁとしています。

「かなぁ」というのは、

上記数値以外にも不動産の場合は、駅距離や街力、築年数や間取り、物件の状態など考慮すべきポイントがあるからです。

話をひっくり返すようですが、DCR値が1.4以上だからといって、投資すべきとは申し上げていませんので悪しからず。

投資対象として、DCRが1.3、1.4~以上とする理由を簡易な事例で説明したいと思います。

簡易事例

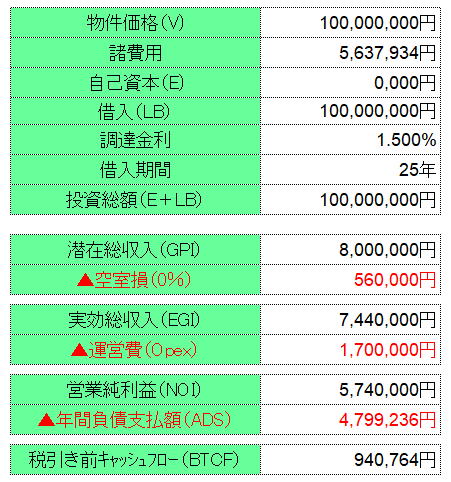

【価格】1億円

【構造】鉄筋コンクリート造

【築年】22年(残存25年)

【自己資金】1千万円(10%)

【融資額】9千万円

【金利】1.5%

【融資期間】25年

【想定年収】800万円(利回り8%)

【空室損】56万円(空室損率7%)

【運営費】170万円(想定収入に対する経費率21%)

【NOI】574万円

【ローン返済額】432万円

【税引前CF】142万円

赤字は差し引かれる数値です。

最近では1億円台の鉄筋コンクリート物件も少なくなりましたが、よくある物件のイメージではないでしょうか。

DCRはNOI÷ローン返済額でした。

本物件ですとDCRは、

574万円÷432万円=1.32となります。

テゲレッド指標だとDCR1.3以上は観察対象、DCR1.4以上は投資対象(紹介)圏内でしたね。

1年を通じて空室損がなかったとき

1年を通じて空室損(56万円)がなければNOIは630万円となり、ローン返済額で割るとDCR1.46となります。

むむむー。

このような時、空室期間が短くて済むような街力なのか、駅距離なのかを吟味する必要があります。

これが23区、駅徒歩7分くらいであれば、通年の空室を7%以下と見積もっても良いでしょうし、

逆に都から離れた三県で駅徒歩10分以上であれば、至近のターミナル駅のチェック、街力の確認は必要になるはずです。

三県(神奈川・千葉・埼玉)でも徒歩5分圏内であれば、空室損を7%も見積もらなくても良いかもしれません。

そのバランス感覚は難しいのですが、DCRが1.3以下になる不動産は、私にとって投資対象外です。つまり紹介しません。もしくは、さらに自己資金を積んでいただくお願いをします。

なぜならローン返済額>NOIとなる可能性があるからです。

どういう状態かと言うと、

身近な住宅ローンに置き換えれば

住宅ローン返済額が毎月10万円で、生活費を引いた手残りが7万円という状態です。

そこからローンを払うと家計が-3万円となります。

DCRは7÷10=0.7という値になります。

ボーナスがあればよいですが、不動産投資にボーナスはありません。

むしろ大規模修繕や突発的な故障もあると考えるとDCR値は1.0を超え、さらに余裕がないとキャッシュフローがマイナスになる可能性もあります。

自己資金を積めばローンの返済額が下がりますので、DCRは高くなりますが、投資効率は下がります。

DCR1.3以下で投資しても良い人

DRR1.3以下で一概に投資家全員が危険という訳ではありませんが、上記のような「1億円物件」に対し、仮にDCR1.1という状態で投資しても「経営破綻リスクが低いから大丈夫そう」という投資家は地主や超VIP経営者くらいしか出会ったことがありません。

サラリーマン投資家でDCR1.1で買っても、それが欲しければOK!

と思える人は、今まで一人もいません。

一人もです。

つまり、サラリーマン投資家で空室損を7%としてDCR1.3以下で買っている人がいたら、納得されて購入していたとしても、今後厳しくなる可能性があるなぁと感じます。

もっと数値を厳しく見る投資家も少なくありません。

フルローンの場合

もう少し高度な話をすると、上記設定では自己資金1割入れております。

これをフルローンで実行した場合は、借入額が9千万円から1億円になるため、返済額が増加し、NOIとの差が少なくなります。

574万円(NOI)÷479万円(ADS)=DCRは1.20となります。

“本当に”自己資金1千万円以上(物件価格の3割くらい)を手元に持っていて、今後も安定した収入のある投資家が、現金は手元に置いておきたいという理由で、銀行との協調の中で意図してフルローンで資金調達し、DCR1.2で良いとするなら、まだOKでしょう。

しかし新築物件であれば家賃下落、将来の大規模修繕のいずれにも耐えきれない可能性があります。

また修繕前に売り抜けようと思っても、その時の相場に左右されて残債額>時価となり売れない可能性もあります。

DCRだけがすべてではない。

今回はDCRにのみ焦点を当てて説明しました。

不動産を購入するにあたり、他にも見ておくべき指標はあります。

DCRが高くても投資するには躊躇する物件だって存在します。

しかしながら、大規模な金融緩和によって不動産価格は高騰し、自己資金を入れずに、または不十分なまま、CFがタイトな状態で買い進めてしまっている人も少なくありません。

不動産投資は引き返すのが難しい投資でもありますので、冷静な判断での購入をお勧めします。

最後に簡易ではありますが、キャッシュフロー表及びDCR値が求められるスプレッドシートを公開します。全員が閲覧できますが、ご自身で記入される場合は「ファイル」からダウンロード等行ってオフラインでご利用ください。

果たして、今、買いそうになっている不動産のDCR値は安全・健全ですか?

DCR値を重視しながら不動産投資を勉強してみたいという方は、下記本をお求めください。より詳しく記載されております。私も尊敬する不動産屋の社長さんが書いた本です。私のバイブルにもなっています。

![]() どうせならお得な日に買い物をしたいですよね(^^)/楽天の複雑なエントリーイベントをLINEでタイムリーにお知らせしています。ペンネームでお気軽にご参加ください!

どうせならお得な日に買い物をしたいですよね(^^)/楽天の複雑なエントリーイベントをLINEでタイムリーにお知らせしています。ペンネームでお気軽にご参加ください!